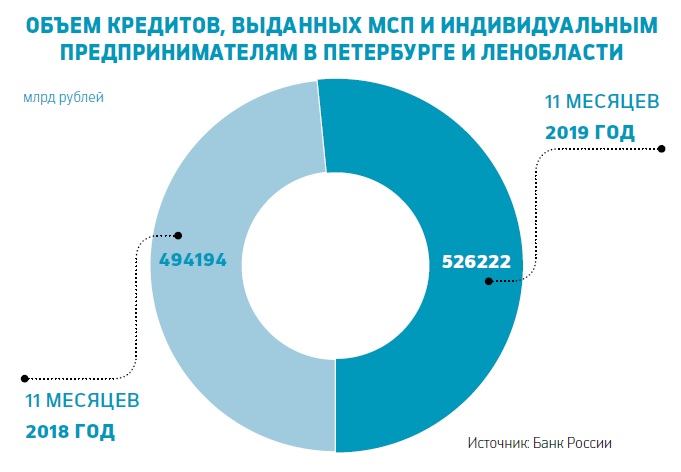

Малый бизнес Петербурга и Ленобласти за январь—ноябрь 2019 года, согласно статистике ЦБ, занял у банкиров 508 млрд рублей, что на 5% больше по сравнению с аналогичным периодом 2018 года. В то же время кредитование индивидуальных предпринимателей выросло на 56%, до 17,8 млрд рублей.

Динамика более чем впечатляющая — особенно в сравнении с совокупными объемами корпоративного кредитования, которое включает и займы, выданные малым и средним предприятиям (МСП), а также индивидуальным предпринимателям. В целом корпоративное кредитование сократилось за 11 месяцев прошлого года на 24%, до 2,4 трлн рублей.

Кредитование МСП могло бы показать еще лучшую динамику, но этому помешала неразбериха с госпрограммой льготного кредитования, запущенной по инициативе президента РФ Владимира Путина. Попытки различных министерств и ведомств усилить меры поддержки МСП привели к появлению федеральной программы «Финансовая поддержка МСП». Она предполагала, что предприниматели смогут получить в 2019 году 1 трлн рублей кредитов по льготной ставке: ключевая ставка ЦБ (6,25%) + 2%, но не более 8,5% годовых. А государство компенсирует банкам недополученную прибыль. В эту программу сразу же вписалась почти сотня кредитных организаций, желающих нарастить клиентскую базу и процентные доходы. Но оказалось, что получить льготный кредит почти невозможно из-за бюрократической волокиты, сетовали предприниматели в начале 2019 года. И банкиры с ними соглашались.

Так бизнес не поднять

В январе этого года Счетная палата опубликовала на своем сайте отчет, в котором критиковала реализацию правительством нацпроекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы».

В частности, аудиторы подсчитали, что вместо триллиона рублей дешевых кредитов предприниматели получили только 131,3 млрд, или 13,13% от запланированного. Кроме того, указали аудиторы, президент Путин в послании Федеральному собранию 1 марта 2018 года потребовал кредитовать малый бизнес под 6,5% годовых. Но за два года такой инструмент так и не был создан, констатируют в Счетной палате, отмечая, что такая работа не оказывает позитивного влияния на рост численности занятых в МСП.

На важность снижения процентных ставок для развития малого бизнеса указывают и сами банкиры. «Согласно нашим исследованиям (индекс настроений малого и среднего бизнеса RSBI), именно льготное кредитование, снижение процентных ставок сегодня стоит на первом месте среди мер господдержки, наиболее необходимых отечественному бизнесу. Эту меру отметили 52% предпринимателей», — говорит Александр Чернощекин, старший вице-президент, директор дирекции среднего и малого бизнеса «Промсвязьбанка».

Перемены к лучшему

Впрочем, информация Счетной палаты по объемам кредитования справедлива на начало прошлого года, а к концу того же года ситуация заметно изменилась к лучшему. Согласно отчетности банков (без декабрьских данных), объемы льготного кредитования по итогам 2019 года (окончательных цифр пока нет) могут достичь отметки в 600 млрд рублей, что составит уже 60% плана. Некоторые банки отмечают, что доля льготных кредитов в совокупном объеме кредитования МСП достигла у них 25%, хотя большинство опрошенных банкиров заявляют о доле в 1-3%.

По мнению Николая Николаева, управляющего директора департамента кредитных продуктов и технологий банка «Открытие», программа должна выйти на плановые объемы реализации в 2020 году. В этом году запланировано выдать МСП уже 1,2 трлн рублей. «Программа очень востребована у бизнеса, а проблема низких объемов реализации относилась, скорее, к первой половине 2019 года и связана с тем, что с момента аккредитации уполномоченных банков на участие в программе они должны были разработать и внедрить внутренние нормативные документы, на что ушло несколько месяцев», — выражает общее мнение финансистов Николай Николаев.

Оптимизм банкиров связан и с тем, что Минэкономразвития реформировало программу: с 2020 года предприниматели получили возможность рефинансировать старые кредиты по льготной ставке, а также могут получать новые ссуды по упрощенной схеме. «В 2020 году мы ожидаем роста кредитования по этой программе, так как список приоритетных отраслей будет расширен. В их состав ввели арендный бизнес, и это весьма востребованное направление. Также отмечен интерес клиентов к кредитам на рефинансирование, которые разрешили заключать, но пока только на инвестиционные цели, — говорит Владислав Монов, старший вице-президент, управляющий директор по корпоративному кредитованию Совкомбанка. — Кроме того, мы ожидаем интерес к новому виду кредитования — на развитие предпринимательской деятельности. Такие кредиты на сумму до 10 млн рублей ввели для микропредприятий с 2020 года, и для них отсутствует ограничение по отраслям экономики. При этом банку проще их администрировать, так как нет строгих требований по целевому направлению».

Конкуренция госпрограмм

Основная доля льготных кредитов по программе Минэкономразвития (8,5%) пришлась на производство (31%) и транспорт (21%), отмечает Игорь Трепов, директор управления продаж малому бизнесу Северо-Западного Сбербанка. Растет доля строительства (12%), а доля сельского хозяйства сокращается (17%), что обусловлено отчасти более привлекательными условиями кредитования по льготной программе Минсельхоза (по ней сельхозпроизводители могут привлекать средства под 1-5% годовых, на срок до 15 лет).

Примерно такая же картина и в остальных опрошенных РБК Петербург банках. В ВТБ, который за прошлый год выдал малому бизнесу Петербурга и Ленобласти кредитов по льготной ставке на 13 млрд рублей (2,5% всего объема кредитования МСП в регионе), уточнили, что более половины кредитных соглашений заключено на инвестиционные цели. Средняя сумма кредита составила 144 млн рублей.

Дают не то, что надо

Как утверждают представители банков, рост льготного кредитования сейчас сдерживает в основном плохая информированность потенциальных заемщиков о деталях госпрограммы. Из-за этого часто возникают недоразумения — например, когда профиль деятельности компании не соответствует указанным в программе приоритетным отраслям.

На первый взгляд, льготы распространяются на все отрасли, в которых работает подавляющее большинство МСП: сельское хозяйство, обрабатывающее производство, строительство, внутренний туризм, информация и связь, транспортировка и хранение, здравоохранение, образование, культура и спорт, наука и техника, гостиничный и ресторанный бизнес, бытовые услуги, водоснабжение, водоотведение, утилизация отходов и мусора, розничная и оптовая торговля, аренда помещений в технопарках и промопарках.

Однако программа не вполне учитывает специфику спроса на кредиты, отмечают эксперты. Например, согласно правилам предоставления льготных кредитов (постановление правительства № 1764 от 30 декабря 2018 г.) торговые компании могут получить только инвестиционный кредит (такие выдаются на сумму от 500 тыс. до 2 млрд рублей, на десять лет). При этом бизнесу, как правило, нужны кредиты на пополнение оборотных средств (от 500 тыс. рублей до 500 млн, на срок до трех лет). Между тем предприятия торговли — это главные заемщики среди МСП. На их долю приходится не менее 50% всех выданных малому бизнесу кредитов, отмечают в Банке «Санкт-Петербург», причем 70-75% объема выдачи — кредиты на пополнение оборотных средств и текущих нужд бизнеса, в том числе для расширения объемов деятельности.

«Кроме того, программа предусматривает не все формы предоставления кредитов, возможно кредитование только в форме кредитов и кредитных линий с лимитом выдач, в то время как спросом пользуются кредитные линии с лимитом задолженности», — перечисляет особенности программы Гузель Мурадян, начальник отдела малого и среднего бизнеса петербургского филиала «Россельхозбанка». Программа не только не полностью соответствует запросам малого бизнеса, но и таит в себе сюрпризы. Например, все потенциальные заемщики должны быть в Едином реестре субъектов малого и среднего предпринимательства. Считается, что все зарегистрированные в РФ компании попадают в этот реестр автоматически. Однако достаточно часто заемщики не входят в реестр, а данное требование является обязательным для включения заемщика в программу льготного кредитования, отмечает Гузель Мурадян. По ее словам, в программе завышенные требования, а в связи со снижением ключевой ставки проценты по обычным программам приближаются к льготным, поэтому чаще кредиты оформляются по коммерческой ставке. Средняя коммерческая ставка по кредитам МСП в 2018 году составляла 11,6%, в 2019 году — 10,5%, отмечают в «Россельхозбанке».